یورو/امریکی ڈالر کرنسی کا جوڑا جمعہ کو دوبارہ بڑھ گیا۔ جیسا کہ ہم دیکھ سکتے ہیں، حالیہ ہفتوں کے اوپری رجحان کے خلاف اصلاح بہت تیزی سے ختم ہو گئی۔ لیکن یہ کوئی تعجب کی بات نہیں ہے، یہ دیکھتے ہوئے کہ ڈونلڈ ٹرمپ نے پچھلے ہفتے نئے ٹیرف کا اعلان کیا — اس بار امریکہ سے باہر تیار ہونے والی تمام کاروں پر — اور ڈالر فوری طور پر گر گیا۔ ہمیں یقین ہے کہ اس بار امریکی کرنسی خوش قسمت تھی، کیونکہ چند ہفتے پہلے کے مقابلے میں فروخت نسبتاً ہلکی تھی۔ پھر بھی، نیچے کی لکیر وہی ہے: ٹرمپ ٹیرف لگانا جاری رکھے ہوئے ہے، اور ڈالر کی قیمت میں کمی جاری ہے۔ اس ہفتے، گرین بیک مزید گر سکتا ہے، کیونکہ ٹرمپ 2 اپریل کو پابندیوں کے نئے پیکیج کا اعلان کر سکتے ہیں۔

عام طور پر، یہ ہفتہ اہم واقعات سے بھرا ہوا ہے۔ امریکہ میں، لیبر مارکیٹ اور بے روزگاری کا ڈیٹا کسی بھی مہینے کے پہلے ہفتے میں جاری کیا جاتا ہے۔ اگرچہ فیڈرل ریزرو نے 2025 کے لیے اپنے سخت موقف کی توثیق کی، ڈالر کو اپنی گراوٹ کو دوبارہ شروع کرنے کے لیے زیادہ ضرورت نہیں ہے۔ اگر کلیدی رپورٹیں توقعات سے تھوڑی کم آتی ہیں، تو یہ اکیلے ڈالر کی تجدید فروخت کو متحرک کر سکتا ہے۔ بلاشبہ، ڈالر ہمیشہ کے لیے گر نہیں سکتا، لیکن موجودہ بنیادی پس منظر کو دیکھتے ہوئے، ہم ابھی تک یہ نہیں دیکھ پا رہے ہیں کہ اس کی ترقی کو کیا چل سکتا ہے۔

یہ بنیادی تضاد ہے: بنیادی طور پر، ڈالر سپورٹ رہتا ہے۔ یاد رہے کہ یورپی مرکزی بینک ہر میٹنگ میں شرحوں میں کمی کرتا ہے اور رکنے کے کوئی آثار نہیں دکھاتا ہے۔ افواہیں ہیں کہ ای سی بی اپریل میں توقف کر سکتا ہے، لیکن امکانات بہت کم ہیں۔ دریں اثنا، فیڈ کا قریبی مدت میں شرحوں میں کمی کرنے کا کوئی منصوبہ نہیں ہے اور وہ اب بھی 2025 کے لیے دو شرحوں میں کمی کا منصوبہ بنا رہا ہے اور اگر کچھ شرائط پیدا ہوں تو ممکنہ طور پر کوئی نہیں۔

اگر افراط زر میں اضافہ جاری رہتا ہے - ممکنہ طور پر ٹرمپ کی تجارتی پالیسیوں کے پیش نظر - فیڈ کو اس سے لڑنے کے لیے شرحیں بلند رکھنا ہوں گی۔ امریکی معیشت یورپ کی نسبت بہت زیادہ مستحکم اور لچکدار ہے۔ لہذا بنیادی طور پر، ڈالر کی حمایت کی جاتی ہے. تاہم، اب سیاست کا عنصر غالب ہے۔ ٹرمپ "امریکہ کو آزاد کرنے" اور "اس کی عظمت کو بحال کرنے" کے اپنے ایجنڈے پر عمل پیرا ہیں، جس میں مزید درآمدی محصولات عائد کرنا شامل ہے۔ قدرتی طور پر، سرمایہ کار خوش نہیں ہیں، جس کے نتیجے میں ڈالر، امریکی ایکویٹی، اور دیگر امریکی متعلقہ خطرے والے اثاثوں کی مسلسل فروخت ہوتی ہے۔

اس ہفتے، یوروزون اپنی مارچ کی افراط زر کی رپورٹ جاری کرے گا، لیکن اس وقت، اس کا وزن کم ہے۔ افراط زر دوبارہ سست ہو سکتا ہے، جو صرف ECB کی شرحوں میں کمی کرنے کی خواہش کو تقویت دے گا- ایسی چیز جو اب یورو کو منفی طور پر متاثر نہیں کرتی ہے۔ اس لیے چاہے یورو زون کی افراط زر بڑھے یا گرے- اس سے کوئی فرق نہیں پڑتا۔ اب اہم بات یہ ہے کہ ٹرمپ کتنے اور کس قسم کے نئے ٹیرف یا پابندیاں عائد کریں گے۔

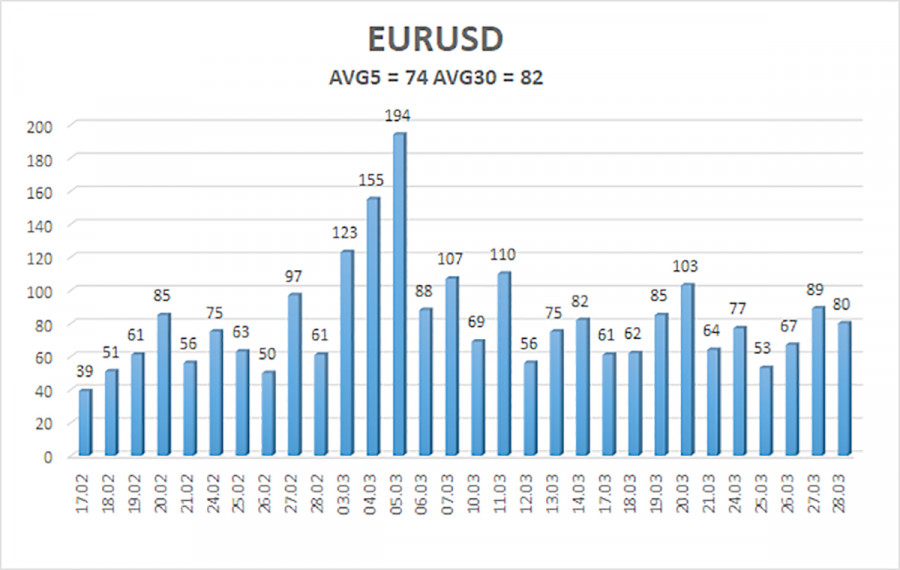

گزشتہ پانچ تجارتی دنوں میں (31 مارچ تک) یورو/امریکی ڈالر کرنسی کے جوڑے کی اوسط اتار چڑھاؤ 74 پپس ہے، جسے "اعتدال پسند" سمجھا جاتا ہے۔ ہم توقع کرتے ہیں کہ جوڑی پیر کو 1.0765 اور 1.0913 کے درمیان تجارت کرے گی۔ طویل مدتی ریگریشن چینل اوپر کی طرف مڑ گیا ہے، لیکن وسیع تر نیچے کا رجحان برقرار ہے، جیسا کہ اعلی ٹائم فریم میں دیکھا گیا ہے۔ CCI اشارے نے حال ہی میں زیادہ خریدی ہوئی یا زیادہ فروخت شدہ علاقے میں داخل نہیں کیا ہے۔

قریب ترین سپورٹ لیولز:

S1 - 1.0742

S2 - 1.0620

S3 - 1.0498

قریب ترین مزاحمت کی سطح:

R1 - 1.0864

R2 - 1.0986

ٹریڈنگ کی سفارشات:

یورو/امریکی ڈالر کمزور اصلاح جاری رکھے ہوئے ہے۔ حالیہ مہینوں میں، ہم نے مسلسل کہا ہے کہ ہم درمیانی مدت میں یورو کی قدر میں کمی کی توقع رکھتے ہیں، اور کچھ بھی نہیں بدلا ہے۔ ڈونالڈ ٹرمپ کے علاوہ، ڈالر کی درمیانی مدت میں گرنے کی اب بھی کوئی وجہ نہیں ہے۔ تاہم، ڈالر کو کم کرنے کے لیے اکیلا ٹرمپ ہی کافی ہو سکتا ہے، کیونکہ عملی طور پر دیگر تمام عوامل کو نظر انداز کیا جا رہا ہے۔ 1.0315 اور 1.0254 کے اہداف کے ساتھ، مختصر پوزیشنیں بہت زیادہ پرکشش رہتی ہیں، لیکن یہ کہنا مشکل ہے کہ ٹرمپ کی طرف سے چلنے والی یہ ریلی کب ختم ہوگی۔ اگر آپ "خالص" تکنیکوں پر تجارت کر رہے ہیں، تو لمبی پوزیشنوں کو موونگ ایوریج سے اوپر سمجھا جا سکتا ہے، جس کے اہداف 1.0913 اور 1.0986 ہیں۔

تصاویر کی وضاحت:

لکیری ریگریشن چینلز موجودہ رجحان کا تعین کرنے میں مدد کرتے ہیں۔ اگر دونوں چینلز منسلک ہیں، تو یہ ایک مضبوط رجحان کی نشاندہی کرتا ہے۔

موونگ ایوریج لائن (ترتیبات: 20,0، ہموار) مختصر مدت کے رجحان کی وضاحت کرتی ہے اور تجارتی سمت کی رہنمائی کرتی ہے۔

مرے لیول حرکت اور اصلاح کے لیے ہدف کی سطح کے طور پر کام کرتے ہیں۔

اتار چڑھاؤ کی سطحیں (سرخ لکیریں) موجودہ اتار چڑھاؤ کی ریڈنگز کی بنیاد پر اگلے 24 گھنٹوں کے دوران جوڑے کے لیے ممکنہ قیمت کی حد کی نمائندگی کرتی ہیں۔

CCI انڈیکیٹر: اگر یہ اوور سیلڈ ریجن (-250 سے نیچے) یا زیادہ خریدے ہوئے علاقے (+250 سے اوپر) میں داخل ہوتا ہے، تو یہ مخالف سمت میں آنے والے رجحان کو تبدیل کرنے کا اشارہ دیتا ہے۔